ダブルワークや掛け持ちの社会保険はどうする? 加入条件や手続きなどを解説

働き方の多様化により、本業以外にも自営業や会社勤めをするダブルワーカーが増えています。

このような場合に労使双方で問題になるのは「社会保険の加入条件や手続きはどうなるのか」です。

結論として、社会保険は要件を満たせばどの会社の収入についても考慮されます。

必要に応じてダブルワーカー自身で対応しなければならない手続きがあったり、会社の給与計算・源泉徴収・年末調整業務で考慮する必要に迫られたりするのです。

ここでは、ダブルワーカーの社会保険の取扱いに加えて、働く人が理解したい・会社から説明しておきたい税金についても解説します。

※【法改正】2025年以降の人事・労務関連の新ルールを解説

※人事担当者が把握しておくべき2025年の法改正をまとめた資料

→無料でダウンロードする

ダブルワーク時の社会保険の基礎知識【2024年10月改正対応】

会社で勤めるときの社会保険には、健康保険、厚生年金、雇用保険、労災保険があります。

本業・副業とのようにダブルワークする場合は、どの保険についても各社で加入義務があるのか判断し、手続きを進めるのが基本です。

このとき、各社における雇用形態(正社員かアルバイト・パートなどか)による取扱いの違いはありません。

なお、社会保険加入のしくみや、労働者や会社の人事労務担当者に求められる手続き・事務処理においては、保険の種類によって下記のように違いがあります。

■健康保険・厚生年金

……要件を満たせば各会社で加入義務があります。複数の会社で加入要件を満たす場合は、本業・副業の報酬総額に基づき、本業・副業それぞれの事業所で保険料の納付(各事業所ごとの保険料の計算と通知は、年金事務所が行います)を行います。

労働者が選択した「主たる事業所」で、健康保険(2024年12月以降は、マイナンバーカードに移行)の被保険者資格を取得します。

■雇用保険

……要件を満たせば各会社で加入義務がありますが、加入できるのはいずれか1か所(生計を維持するに必要な主たる賃金を受ける雇用関係にある会社)のみです。

■労災保険

……要件を満たせば各会社で加入義務があり、本業・副業の各社で加入します。

ここでは、各保険の加入要件と、労働者および会社の手続き・事務処理について解説します。

健康保険・厚生年金の加入要件

社会保険に加入する必要があるか否かは、まず会社の規模(従業員の数)で判断します。

従来は従業員数101人以上の会社に加入義務が課せられていましたが、2024年10月以降は従業員数51人以上の会社に対象が広がりました。

社会保険の加入義務の判断基準には、従業員ごとの基準もあります。具体的には、所定労働時間や賃金、雇用契約の期間などに基づいて判断します。

■社会保険の加入条件(会社の要件/2024年10月以降)

……同じ法人番号を持つすべての事業所の合計で、従業員数(下記AとBの合計)が常時51人以上であること

- A:フルタイムで働く従業員の数

- B:「1週間の所定労働時間および1か月の所定労働日数が、フルタイムで働く従業員の4分の3以上」となる従業員の数

■社会保険の加入条件(従業員の要件)

- 週の所定労働時間:20時間以上

- 月額の賃金:88,000円以上(※注1)

- 雇用期間:2か月を超えて雇用される見込みがある

- そのほかの要件:昼間学生ではない(※注2)

※注1:残業代、賞与、交通費を除く金額です。

※注2:夜間学生や休学中の学生は加入対象となる場合があります。

【参考】社会保険適用拡大|対象となる従業書・従業員について(厚生労働省/2025年5月12日現在)

健康保険・厚生年金の手続き

ダブルワークする労働者の健康保険および厚生年金の手続きは、各社の人事労務担当者で本業・副業の状況を聞き取ってから判断します。

ポイントとなるのは、複数の会社で加入要件を満たす場合、本業・副業の報酬総額に基づき、本業・副業それぞれの事業所で保険料の納付(各事業所ごとの保険料の計算と通知は、主たる事業所を管轄する年金事務所等が行います)を行います。

労働者自身に「主たる事業所」を選択してもらい、管轄する年金事務所または保険者等を決定します。

まずは加入手続きについて、下の表で整理してみましょう。

適用要件を満たす事業所の数 | 健康保険・年金の加入手続き |

1か所 | 要件を満たす事業所で加入する |

2か所 | 両方加入するが「主たる事業所」を選択※する必要がある |

0か所 | どの事業所でも加入しない※ |

人事労務担当者がヒアリングする事項

従業員からダブルワークの申し出があったときは、他社での労働条件(所定労働時間や月額賃金、雇用形態)を確認しましょう。

他社で社会保険の加入要件を満たす場合には、労働者の意向を聴取し、保険の種類ごとに必要な手続きを取る必要があります。

■他社で社会保険の加入要件を満たす場合

……どちらの会社を主たる事業所(社会保険の加入先)とするか労働者に決定してもらったうえで、労働者自身で「健康保険・厚生年金保険/被保険者所属選択・二以上事業所勤務届」を提出してもらう必要があります。

■他社で社会保険の加入要件を満たさない場合

……労働者・会社ともに社会保険関係の手続きは不要です。

【参考】複数の事業所に雇用されるようになったときの手続き(日本年金機構/2025年5月12日現在)

ダブルワークに伴う健康保険・厚生年金関係の業務

ダブルワークする労働者が自社のみで社会保険(健康保険・厚生年金)の加入要件を満たす場合、手続きが追加されたり、保険の取扱いが変わることは基本的にありません。

手続きや保険の取扱いに変更が生じるのは、複数の勤務先で社会保険の加入要件を満たし、労働者が「二以上事業所勤務届」を提出するケースです。

この場合、加入要件を満たすすべての会社(事業所)で社会保険関係の事務が発生します。

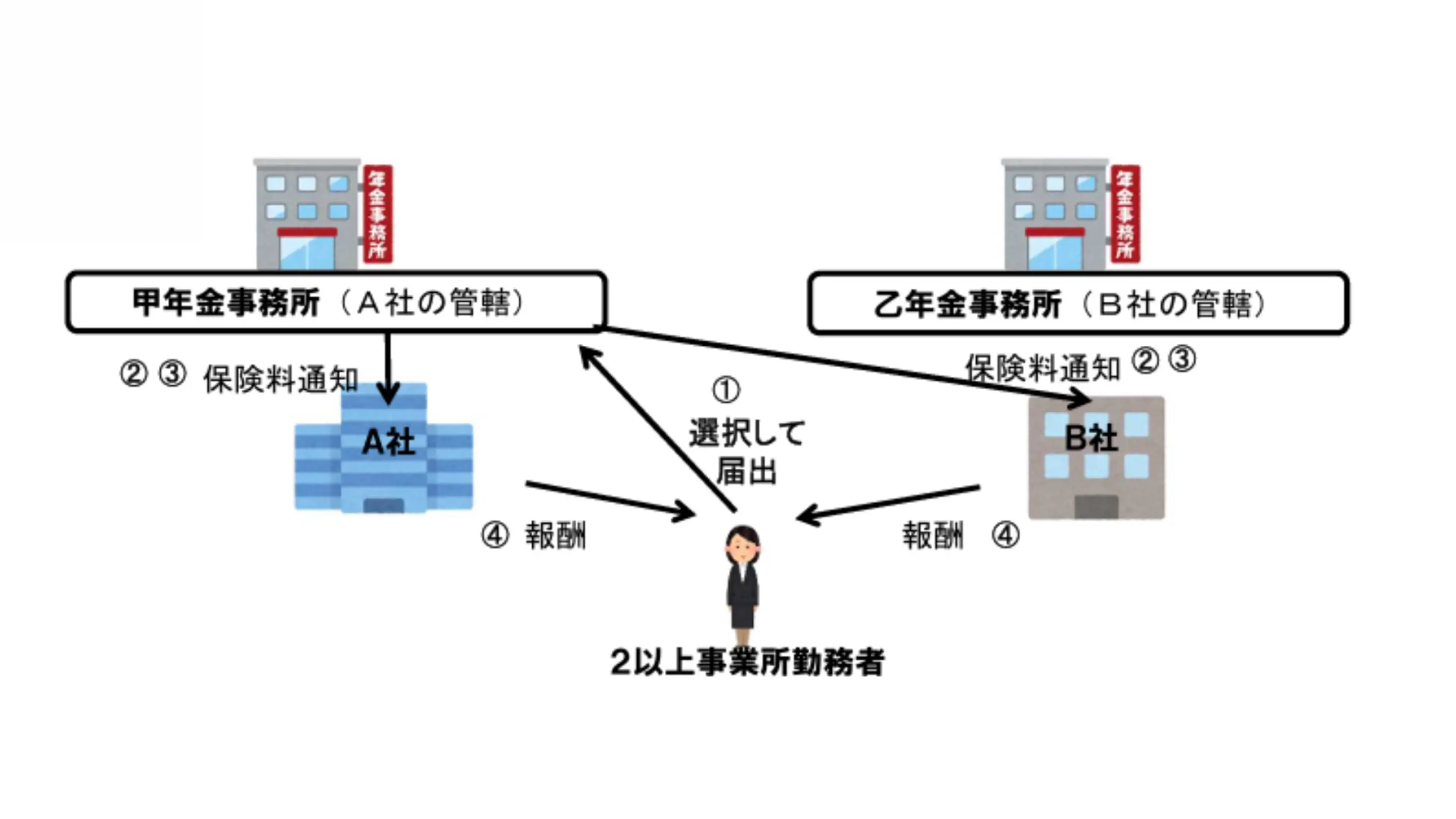

仮に、A社・B社(両方とも社会保険の加入要件を満たす)の2社で働く労働者がいるとして、A社が主たる事業所に選ばれた場合を想定してみましょう。

このとき必要なのは、次の事務処理です。

■A社(主たる事業所)の人事労務担当者が行うべきこと

- A社管轄の年金事務所から保険料通知を受け取る

- 労働者の賃金から保険料を控除する

■B社の人事労務担当者が行うべきこと

- A社管轄の年金事務所から保険料通知を受け取る

- 労働者の賃金から保険料を控除する

▼厚生年金の取扱い(ダブルワークの場合)

【引用】働き方の多様化と社会保険における対応について(厚生労働省年金局/2019年5月31日作成)

雇用保険の加入要件と手続き

雇用保険は「31日以上引き続き雇用が見込まれること」および「1週間の所定労働時間が20時間以上」に当てはまる場合、本業・副業問わずどの会社でも加入義務があるのが基本です。

もっとも、雇用保険への加入手続きができるのは、本業(生計を維持するに必要な主たる賃金を受ける雇用関係にある会社)であるいずれか1社のみとされます。

実際に、雇用保険被保険者番号は労働者1人につき1つのみです。

したがって、これまで雇用保険を継続してきた会社がある場合、引き続きその会社で加入することになり、ダブルワークを始めても手続きや事務処理が追加されるわけではありません。

労災保険の加入要件と手続き

労災保険については、労働者を雇用するすべての会社・事業場に加入が義務づけられています。

ダブルワークする場合は、本業・副業の両方で加入しなければなりません。

労災保険の加入手続きは、本業・副業先ともに同様です。

もっとも、保険給付については、すべての勤務先の賃金額をもとに計算されます(2020年9月1日以降)

【参考】労働者災害補償保険法の改正について~複数の会社等で働かれている方への保険給付が変わります~(厚生労働省/2025年5月12日現在)

ダブルワークによる源泉徴収・年末調整業務の変化

ダブルワークによって働く人の収入が変化した(増えた)場合も、会社が行うべき年末調整業務に違いはありません。

自社の本業・副業ともに自社の給与に基づいて通常の源泉徴収および年末調整業務を行い、働く人自身に確定申告してもらうのが基本です。

年末調整の基本的なしくみ

年末調整は、原則として1人の従業員につき1か所の勤務先でしか行うことができません。

通常、従業員は主たる給与の支払を受けている会社に「給与所得者の扶養控除等(異動)申告書」を提出し、その会社で年末調整を受けます。

会社は、この申告書の提出があった従業員に対して、自社が支払った給与についてのみ年末調整を行います。ほかの勤務先からの収入は合算しません。

ダブルワークする社員への対応方法

ダブルワークをしている従業員が他社で年末調整を受ける場合や、年末調整の対象とならない副業所得(原則として年間20万円を超える場合)がある場合は、従業員自身が確定申告を行う必要があります。

会社は、年末調整の有無にかかわらず、給与を支払ったすべての従業員に対して源泉徴収票を発行し、従業員が確定申告の際に利用できるようにしなければなりません。

※人事担当者が把握しておくべき2025年の法改正をまとめた資料

→無料でダウンロードする

ダブルワークで社会保険に入る2つのメリット

ダブルワークする労働者が社会保険に入るメリットは2つです。

具体的には、将来受け取れる年金の増加と、障害年金(障害厚生年金)などの給付金を受け取れる可能性がある点です。

メリット1:将来受け取れる年金が増える

受給資格を満たすと受け取れる老齢年金の額は、全員が加入する「国民年金」と、会社に勤める人が加入する「厚生年金」の支払い額に基づいて計算されます。

勤務先で厚生年金に加入することで、保険料は増えますが、同時に将来受け取れる年金の額も増加します。

公的な年金制度には、老齢年金だけでなく、病気やケガで働けないときの「障害年金」や、被保険者が死亡したときに遺族が受給できる「遺族年金」もあります。

これらについても、厚生年金に加入することで受給額が増加します。

メリット2:給付金を利用できる場合がある

会社で勤めるときに加入する協会けんぽ(全国健康保険協会)や各種組合の健康保険には、国民健康保険にはない給付金があります。

具体的には、次のようなものです(一例)

- 傷病手当金(病気やケガで休職するとき)

- 出産手当金(自身や配偶者が出産するとき)

- 家族埋葬料(被保険者の家族が死亡したとき)

ダブルワークで社会保険に入る3つのデメリット

労働者にとってのダブルワークによる社会保険加入は、将来の給付の額および種類が増加する一方で、短期~中期的にはデメリットがあります。

手取りが減る、加入手続きで時間を圧迫される、会社の規定によってはペナルティの対象になるなどです。

デメリット1:給与の手取りが減る

社会保険に新たに加入したり、加入要件を満たしたりする場合、収入に応じて保険料が上がります。

こうしたしくみは、手取りを増やす目的でダブルワークを始める労働者にとって大きなデメリットです。

すでに説明したとおり、健康保険・厚生年金は、加入要件を満たす勤め先の報酬につき、その会社を「主たる事業者」として選択していない場合でも保険料額に反映されます。

労働者の勤め先となる会社で「保険料を抑制するため加入したくない」などといった質問を受けたときは、上記について説明すると良いでしょう。

デメリット2:加入手続きが面倒

すでに説明したとおり、複数の勤め先で健康保険および厚生年金の加入要件に該当する人は、その労働者自身で「主たる事業所」を選択する届出をしなければなりません。

電子申請もできますが、電子申請でも手続きに時間がかかること、電子申請がうまくできない、苦手な場合は、郵送や窓口での手続きになるため、より作業が大変になります。

加入手続きはダブルワークを始めたタイミングのみですが、掛け持ちをはじめてから10日以内に申請する必要があり、仕事が忙しい場合は時間を作る必要もあります。

デメリット3:副業禁止規定に抵触する可能性がある

労働者も会社も注意したいのは、副業禁止規定の有無です。

ダブルワークをする労働者は、始める前に就業規則を確認し、副業・兼業が禁止されていない場合でも会社に報告しなければなりません。

会社側でも、副業・兼業に関する規則は労働者に周知し、禁止をしていないとしても万一のリスクに備えて報告するよう呼びかけるのが無難です。

こうした注意点を見落とすと、労使トラブルやコンプライアンス違反に発展する恐れがあります。

※人事担当者が把握しておくべき2025年の法改正をまとめた資料

→無料でダウンロードする

2024年10月から施行される社会保険の適用拡大によるダブルワークへの影響は?

直近(2024年10月~)の法改正では、社会保険の加入義務のある会社が増えている点に要注意です。

これに伴い、手続きを必要とする労働者も増えています。

適用拡大の変更点

今回の社会保険適用拡大の最も大きな変更点は、すでに述べたとおり、対象となる企業規模です。

これまで厚生年金保険の被保険者数が常時101人以上の企業が対象でしたが、2024年10月からは「常時51人以上の企業」へと拡大されました。

ダブルワークに関係する変更点は以上のみですが、社会保険の適用拡大はさらに議論されており、今後もより多くの会社・事業者が対応に追われる可能性があります。

ダブルワーカーへの影響

社会保険の適用拡大は、すでにダブルワークをしている労働者に影響すると考えられます。

これまで本業のみ加入要件を満たしていた労働者が、新たにもう一方の勤務先でも社会保険の加入条件を満たすことで「主たる事業所」の選択や、標準報酬月額の見直しが必要となるかもしれません。

ダブルワークは確定申告が必要?

ダブルワークをする労働者は、本業・副業の合計で支払う税金を適切に算出するため、原則として自分で確定申告しなければなりません。

例外として、新しく始めた副業の収入が一定以下である場合などは、

本業の源泉徴収および年末調整だけで済みます。

確定申告の必要が無いケース

確定申告(所得税の申告)が不要なのは、ダブルワークで得ている収入および収入の合計などが、下記のいずれかに当てはまるケースです。

- 副業の所得が20万円以下の場合

- 本業・副業の所得の合計が103万円(※注1)

- 所得税の控除の利用をとくに希望しない場合(※注2)

※注1:基本給と諸手当のみの金額です。家族手当、通勤手当、賞与、時間外手当・休日手当などは含みません。

※注2:ふるさと納税による寄附金控除や、医療費控除などが挙げられます。

なお、確定申告が不要となる場合でも、居住する市区町村で住民税申告が必要となる場合があります。

詳しくは、働く人自身で自治体で確認しなければなりません。

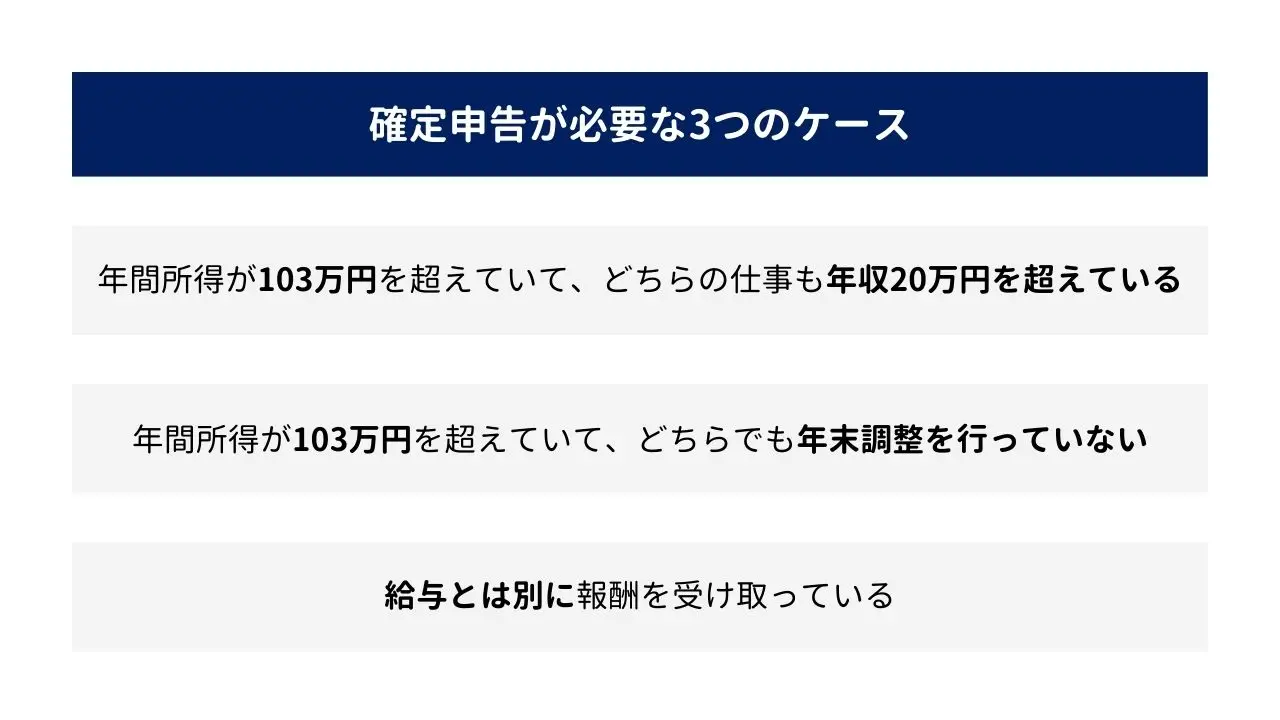

確定申告が必要な3つのケース

確定申告が必要なのは、主に3つのケースです。

年間所得が 103 万円を超えていて、どちらの仕事も年収 20 万円を超えている

ダブルワークでの所得額合計が103万円かつ副業所得が20万円以上のケースは、確定申告が必要です。

確定申告では、勤務先である各社の源泉徴収票を用意します。

年間所得が103万円を超えていて、どちらでも年末調整を行っていない

ダブルワークによる所得の合計が年間 103 万円以上あり、どちらの会社でも年末調整をしていない場合、確定申告で余計に支払った所得税が還付される可能性があります。

年収が 103 万円に満たない場合は、所得税が課税されないため、確定申告作業の必要はありません。

給与とは別に報酬を受け取っている

フリーランスとして受け取っている副業収入、不動産や投資による収入などが年間48万円を超える場合、もしくは1年間のうちに受け取っている報酬が20万円を超え、その他収入と合わせたときに103万円を超える場合は、確定申告が必要です。

フリーランスの場合、売上から経費を引いた金額で、年間報酬を計算してください。

ダブルワークを選ぶ場合の注意点2つ

働く人がダブルワークを選択するケースでは、社会保険の保険料および所得税の変化に注意しなければなりません。

この記事で紹介した、社会保険の加入のデメリットに関する事項です。

会社の人事労務担当者などが副業開始に関する相談・報告を受けたときは、具体的に下記について注意喚起すると良いでしょう。

年間所得が106万円を超えると社会保険の対象になる場合がある

社会保険に加入していない労働者は、2024年10月以降に社会保険の適用対象が広がったことに加え「年収の壁」を超えることで加入せざるを得なくなる可能性があります。

社会保険への加入が必要となる所得のラインは会社によって異なりますが、一般的には年間所得106万円(月額賃金8.8万円の12か月分)です。

これは基本給と諸手当のみの額であり、家族手当や通勤手当、賞与などは含みません。

年間収入が130万円を超えると扶養から外れてしまう

配偶者の扶養に入っている人は、年間所得が130万円以上になると扶養を外れてしまいます。

扶養を外れる場合は、勤め先で社会保険に加入するか、国民健康保険や国民年金の保険料を負担しなければなりません。

130万円以上の収入となるか否かの算定では、基本給および諸手当等の収入のすべてが対象です。

具体的には、本業・副業の基本給および諸手当のほかに、家族手当や通勤手当、賞与などを含みます。

そもそもダブルワークはOK?

ダブルワーク(副業・兼業)を禁止する規定は、労働関連法にはありません。

会社独自の就業規則で禁止することはできますが、基本的には労働者の自由であり、副業禁止規定が有効とされるのは下記のような場合に限られます。

- 本業で労務提供上の支障となる場合

- 企業秘密が漏洩する場合

- 企業の名誉・信用を損なう場合

- 企業の信頼関係を破壊する場合

- 競業により企業の利益を害する場合

なお、ダブルワークを完全に認める会社は2023年時点で25.7%であり、多くの会社で年齢・働き方などによる制限を導入しているのが実態です。

「働き方改革」などの影響で見直しを求められる可能性はありますが、現状はそれぞれの会社で適切に判断すると良いでしょう。

【参考1】副業・兼業の促進に関するガイドライン(厚生労働省)

【参考2】従業員「副業・兼業」に関するアンケート調査結果の概要(公益財団法人産業雇用安定センター)

まとめ

ダブルワークは労働者にとって収入を増やす良い方法ですが、社会保険の手続きが必要、支払う税金が増える、年収によっては手取りや得られる金額が減ってしまう、というデメリットがあります。

働く人は、本業のまずは今働いている会社がダブルワークOKなのか確かめて、収入によって保険や税金がどのように変わるのか、チェックしてみましょう。

会社の人事労務担当者は、労働者自身で対応する必要のある手続や、税申告について案内・説明できるようにすると良いでしょう。

「ヒトクル」は、株式会社アルバイトタイムスが運営する採用担当者のためのお役立ちサイトです。

「良いヒトがくる」をテーマに、人材採用にかかわる方々のヒントになる情報をお届けするメディアです。「採用ノウハウ」「教育・定着」「法務・経営」に関する記事を日々発信しております。各種お役立ち資料を無料でダウンロ―ドできます。

アルバイトタイムス:https://www.atimes.co.jp/

求人情報誌発行・人材派遣の会社で広告審査や管理部門の責任者を18年経験。 在職中に社会保険労務士試験に合格し、2005年に社会保険労務士杉本事務所を起業。

その後、2017年に社会保険労務士法人ローム(本社:浜松市)と経営統合し、現在に至る。 静岡県内の中小企業を主な顧客としている。

顧客企業の従業員が安心して働ける環境整備(結果的に定着率の向上)と、社長(人事担当者含む)の悩みに真摯に応えることをモットーに活動している。